资金腾挪潮起

拥抱投资“E”时代

◎记者 赵明超

大鹏一日同风起。

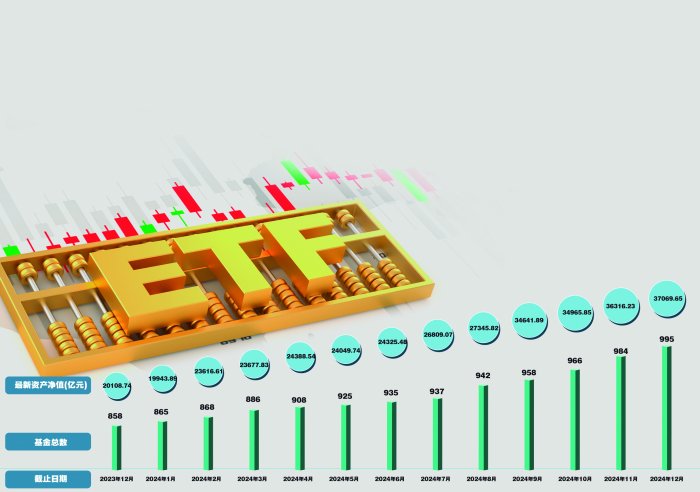

对于2024年的公募基金行业来说,ETF犹如振翅高飞的鲲鹏,在行业内掀起一阵旋风。为了把握ETF的风口,基金公司纷纷发力布局,助推ETF规模飙升,从年初的2万亿元,骤然增至目前逾3.7万亿元。

时来天地皆同力。

对于公募基金行业来说,在市场利率持续走低的背景下,一场资金腾挪大幕已然拉开。公募基金行业规模突破30万亿元,被动指数型基金的持仓规模也首次超越主动权益型基金,“得ETF者得天下”已成行业共识。

资本总是流向收益率更高的地方。展望2025年,资金腾挪潮依旧,投资“E”时代已然到来。

“E”路狂飙:规模不断创新高

从公募基金行业规模的变动情况来看,今年以来呈现震荡向上、屡创新高的态势。

去年底,公募基金总规模为27.6万亿元。今年2月,这一数据单月猛增近2万亿元至29.3万亿元。4月,公募基金总规模突破30万亿元,5月底超越31万亿元。经过几个月的盘整,9月公募基金单月劲增逾万亿元,总规模首次突破32万亿元。

根据中国证券投资基金业协会的最新披露的数据,截至10月底,公募基金规模合计31.51万亿元。

公募基金规模不断扩大,指数基金是重要的推动力量。从ETF来看,据Choice测算,去年底ETF规模为2万亿元,到了今年12月22日,ETF最新规模已达3.74万亿元。在今年四季度市场高点时,ETF规模一度突破3.8万亿元。

回溯ETF发展历程可以发现,从0到1万亿元,经历了16年;从1万亿元到2万亿元,大致用了3年;从2万亿元到3万亿元,只用了短短几个月时间,如今规模更是逾3.7万亿元。

“随着ETF产品的不断丰富与多元,近年来机构投资者纷纷加大对ETF的投资力度。特别是最近一年来,不仅中央汇金在持续增持ETF,很多保险资金、私募机构也在买入。个人投资者投资ETF的账户也明显增加,很多新开户的投资者选择ETF作为投资A股和把握市场机会的工具。”华安基金总经理助理许之彦说。

作为资金重要的配置工具,指数基金的话语权也显著提升,并迎来历史性一刻。根据基金季报,截至今年三季度末,被动型指数基金持有A股的总市值首次超越主动型权益类基金。据民生证券测算,主动型权益类基金连续六个季度遭遇资金净流出,与之相对应的是,被动型指数基金连续六个季度获得资金净流入。

除了股票型ETF,沉寂多年的债券型ETF,今年也迎来高光时刻。2023年底,债券型ETF规模为801.62亿元;今年12月20日,其规模已跃升至1663.3亿元。规模过百亿元的债券型ETF数量,也从2只扩容至5只。

“E”起发力:基金公司竞相入局

从公募基金行业来看,2024年,大小基金公司都在抢抓指数基金的风口,ETF则成为最亮的星,吸引众多公司竞相入局。

从ETF的情况来看,头部基金公司重在补齐产品线,打造更全的ETF货架,几乎布局了所有宽基指数,同时布局不同的行业主题ETF。中小基金公司也不惧高成本积极入局。今年以来,西藏东财基金已布局多只ETF。兴业基金、中金基金等公司,在时隔多年后再次上报ETF新品。

从行业发展现状来看,由于ETF同质化程度较高,基金公司之间的竞争十分激烈,单从费率来看,超过一半的公司采用“0.05%托管费+0.15%管理费”的低费率模式。

博时基金指数与量化投资部总经理赵云阳表示,ETF运营不仅系统投入和维护的成本较高,而且还有不小的营销成本,这是中小基金公司开展ETF业务时必须考虑的因素。

“ETF具有较强的先发优势,对于重点战略品种,抢占首批十分重要。对于中证A500这种稀缺的宽基类产品,市场共识度更高,所以竞争更加激烈。”鹏华基金量化及衍生品投资部总经理苏俊杰直言。

“E”气风发:迎接投资“E”时代

从海外市场的发展经验来看,指数投资已成为趋势,全球ETF规模扩张迅猛。

根据独立研究机构ETFGI的统计,截至11月底,全球ETF总规模达15.12万亿美元,首次突破15万亿美元,而去年底全球ETF的总规模为11.63万亿美元。此外,今年11月,全球ETF净流入资金达2199.5亿美元,实现连续66个月净流入。

在业内人士看来,国内资产管理工具化时代已经到来。许之彦表示,随着ETF创新模式的不断推进,机构投资者参与度的提升将推动ETF规模加速增长,到2035年ETF规模有望达到8万亿元至10万亿元。

赵云阳判断,未来ETF将呈现三个发展趋势。一是规模进一步向宽基ETF集中。从海外市场发展情况来看,美国的标普500ETF、全美ETF等宽基ETF规模在万亿美元级别。相形之下,国内的宽基ETF体量较小,未来发展空间很大。二是产品创新空间巨大。例如,运用期权的下跌保护、备兑增强等策略ETF,透明模式的主动型ETF等,近年来在海外发展迅速。三是对细分科技方向的布局越来越多,随着人工智能、人形机器人、生物科技等技术的突破,细分科技方向的ETF将有巨大机会。

对于公募基金行业来说,在市场利率持续走低的背景下,一场资金腾挪大幕已经拉开。当10年期国债收益率降低至不足2%,当被动指数型基金的持仓超越主动权益型基金,被动指数型基金的“无为而治”胜过不少主动权益型基金,成为资金追逐的方向。

资本总是流向收益率更高的地方。当前国内ETF产品数量超过1000只,投资者面临选择难题。对于机构而言,如何利用ETF帮助投资者做好大类资产配置成为下一步的必答题。

近日,华夏基金发布《指数投资者洞察报告》。调查结果显示,愿意在未来投资指数基金的场内投资者对投资服务的需求更为迫切,特别是对个性化资产配置策略和定期市场分析表现出更强烈的需求。

根据中信证券发布的研报,ETF市场规模稳步增长,资金层面“赎主动买ETF”已成趋势。2021年以来,成长风格持续走弱,主动权益类产品较ETF的超额收益转负,凸显ETF的投资性价比,基于ETF的多元配置成为市场关注的焦点。公募基金作为ETF工具的提供方,“投顾+ETF”、组合化投资等投资方式或成为其提升投资者参与意愿的新抓手。

“以宽基ETF作为底仓,在获取市场长期投资机会的基础上,辅以行业主题ETF的卫星配置,两者结合往往能取得不错的配置效果。”在苏俊杰看来,从海外市场的发展经验来看,卖方服务市场会逐步往买方服务市场转化,资产配置的重要性会提升。

多家头部基金公司已推出“投顾化”的指数投资策略。华夏基金总经理李一梅表示,在“ETF+投顾”日益成为财富管理主流模式的大背景下,为了更好地满足不同投资者需求,需要跳出以单个产品为单位的服务模式,改为以组合和策略为单位的服务模式,发挥ETF“模块化”核心功能,打造基于不同场景的ETF投资解决方案。

还没有评论,来说两句吧...